热门搜索关键词:

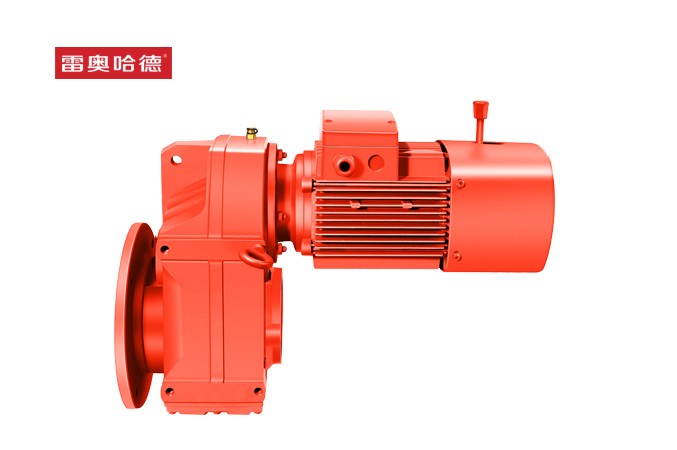

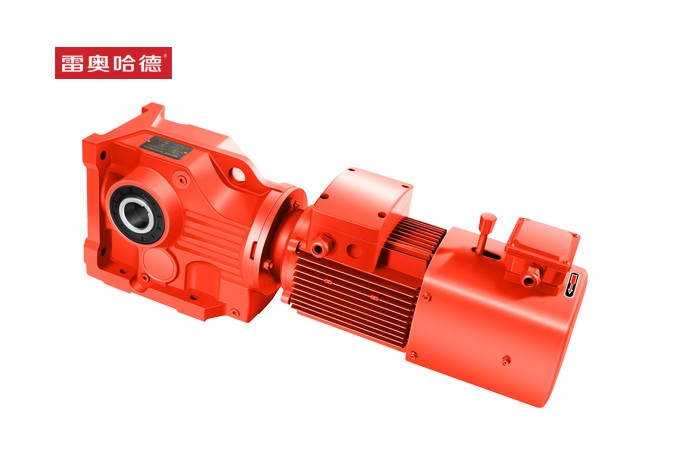

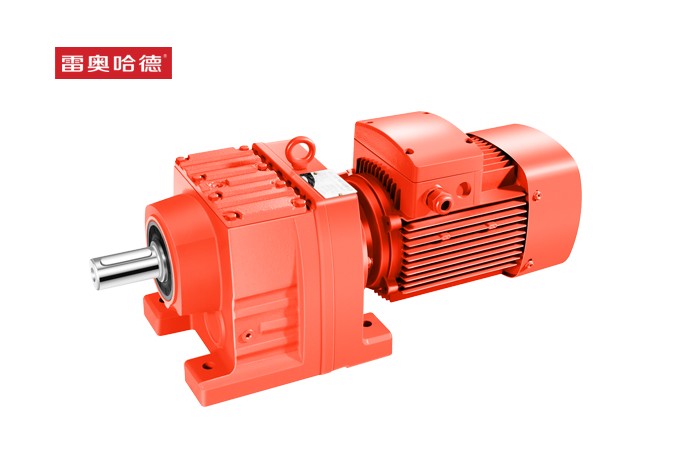

减速电机

热门搜索关键词:

减速电机

推荐产品 products

推荐阅读 news

2022年稀土永磁行业研究报告——湖南中资永磁电机

发布时间:2022-04-13 浏览数:12 文章出自:东莞市雷奥哈德传动设备有限公司

全球稀土消费量 35%来自稀土永磁材料,约占 91%的消费价值。稀土永磁材料受益于新能源汽车和电子工业等领域的高速发展,在全球稀土消费量中占比最高,为 35%

1 稀土永磁:性能突出,前景广阔

稀土永磁材料是稀土下游价值最大的应用领域

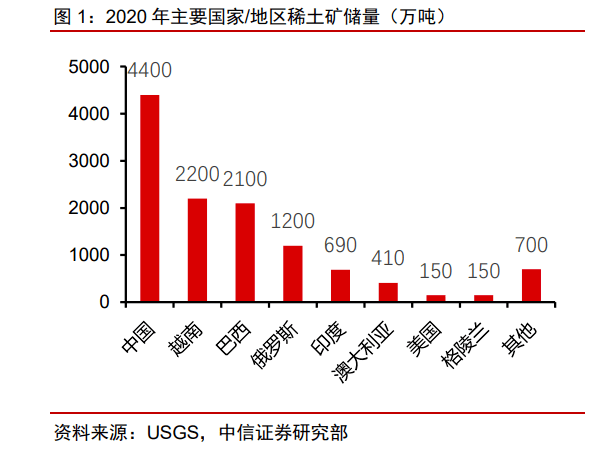

全球稀土资源分布集中度较高,中国占比近四成。根据美国地质调查局(USGS)公布数据显示,全球稀土资源总储量约为 1.2 亿吨,其中中国储量为 4400 万吨,占比约 36.7%, 越南储量 2200 万吨,占比约为 18.3%,巴西储量 2100 万吨,占比 17.5%,俄罗斯储量 1200 万吨,占比 10.0%,四国合计超过全球总储量的 80%,资源分布集中度较高。

全球稀土消费量 35%来自稀土永磁材料,约占 91%的消费价值。稀土永磁材料受益于新能源汽车和电子工业等领域的高速发展,在全球稀土消费量中占比最高,为 35%;催化材料主要用于汽车尾气净化等领域,消费占比约 26%;其余主要消费领域有电池合金、 陶瓷/颜料/釉料、玻璃抛光粉和添加剂、荧光粉及其他。稀土永磁材料虽然只占据 35%的消费量,但却占有高达 91%的消费价值,是稀土消费价值最高的领域。

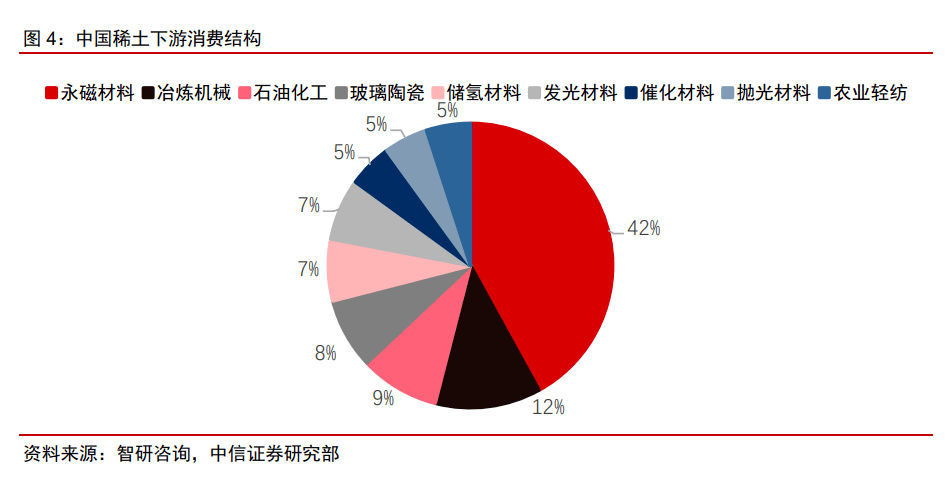

中国稀土消费量中永磁材料占比远高于其他领域,超过 40%。根据智研咨询数据显示, 2019 年中国稀土消费结构中永磁材料占比超 40%,冶炼与机械、石油化工及玻璃陶瓷分别占比为 12%、9%和 8%,储氢材料和发光材料各占 7%,催化材料、抛光材料和农业轻纺各占 5%。从国内稀土永磁产量来看,烧结钕铁硼磁体是唯一一个实现产量正增长的稀 土功能材料,印证高性能磁材行业高景气作用于上游的产品结构调整。

钕铁硼永磁体性能优异,节能效果好

稀土永磁材料相对金属和铁氧体永磁材料性能优异,Nd-Fe-B 是到目前为止磁性最强 的永磁材料,应用最为广泛。永磁体是在磁化后能够长期保持磁性的磁体,可以分为三大 类:金属永磁材料、铁氧体永磁材料和稀土永磁材料。虽然金属永磁材料和铁氧体永磁材 料具有价格便宜、原材料充足的优点,但是它们的最大磁能积(B·H)max通常小于 100 kJ/m3, 磁性相对较差,因此逐步被稀土永磁材料所替代。稀土永磁材料在发展中,经历了第一代 SmCo5,第二代 SM2Co17,第三代 Nd2Fe14B 这三个阶段的发展,目前第四代铁氮(碳) 永磁体仍然处于研发阶段,距离产业化仍有一定距离。

烧结钕铁硼是应用最广的钕铁硼磁材。钕铁硼材料根据制造工艺的不同,可分为粘结 钕铁硼、烧结钕铁硼和热压钕铁硼三种。烧结钕铁硼是当前综合性能最高的磁体,也是应用最广的钕铁硼材料。粘结钕铁硼磁性能不及烧结钕铁硼,应用范围受限,所占市场份额 不到 10%;热压钕铁硼制作工艺复杂,加工成本高,原材料价格甚至超过成品价格,批量生产难度大,目前产量较少,应用领域仅限于小微电机等领域。

高性能钕铁硼未来应用前景广阔

钕铁硼根据下游产品需求差异分为低端和高端两类。低端钕铁硼主要应用于磁吸附、磁选、电动自行车、箱包扣、门扣、玩具等领域,而高性能钕铁硼主要应用于高技术壁垒 领域中各种型号的电机,在新能源汽车、变频家电、节能电梯和风力发电等领域应用前景广泛。低端钕铁硼技术门槛低,行业产能分散,产品同质化严重,市场无序恶性竞争,供 给过剩,高端钕铁硼的性能更优异,具有较高的技术、资金准入门槛,未来发展空间广阔。

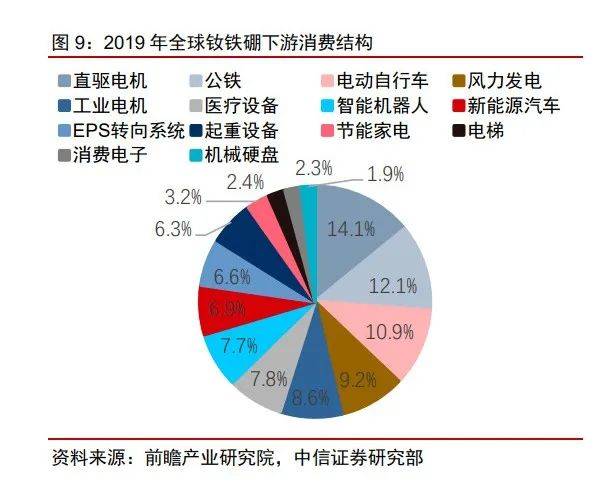

2 需求拐点:乘“双碳”东风,下游需求或持续高增

高性能钕铁硼需求增长将快速拉动稀土需求。根据中国稀土行业协会数据,2019 年 全球钕铁硼下游消费中占比最大的是直驱电机占 14.1%,汽车行业占比共计 13.5%,其中 新能源汽车占 6.9%,EPS 转向系统占 6.6%,其次是公铁占比 12.1%,电动自行车、风力 发电、工业电机、医疗设备和智能机器人分别占全球钕铁硼消费量的 10.9%、9.2%、8.6%、 7.8%、7.7%。随着全球新能源发展和各国环保政策的推行,尤其是国内“碳达峰”与“碳 中和”推动下,新能源汽车、风电节能产业或将迎来高速发展,高性能钕铁硼需求有望释放巨大潜力。

新能源汽车:长期驱动,高速增长

稀土永磁体大约占新能源汽车行业稀土应用的 60%。相较于传统燃油车,新能源汽车大约使用超过 140 个小型电机,由于电机使用量增加,单车用稀土永磁量大幅提升。新能源汽车行业的蓬勃发展为国内稀土永磁产品的结构优化提供了良机。从新能源汽车行业的稀土消费情况可以看出,新能源汽车行业中主要涉及稀土永磁体和稀土储氢材料,分别占比 64%和 36%。对于混合动力汽车、纯电动汽车以及处于起步阶段的燃料电池汽车,永磁电机都是必不可少的核心器件之一。

碳中和背景下,国内外多项政策利好新能源汽车发展。国内:国务院印发的《新能源 汽车产业发展规划(2021-2035 年)》提出,2025 年我国新能源汽车新车销售量达到汽车 新车销售总量的约 20%。国外:美国白宫于 2021 年 8 月 5 日提出到 2030 年新能源汽车 销量占比达 40-50%,加大对新能源汽车行业的支持;欧盟于 2021 年 7 月提出于 2035 年 开始在欧盟地区禁售燃油车,其中爱尔兰、瑞典、丹麦、荷兰的禁售燃油车时间将早于 2035 年。

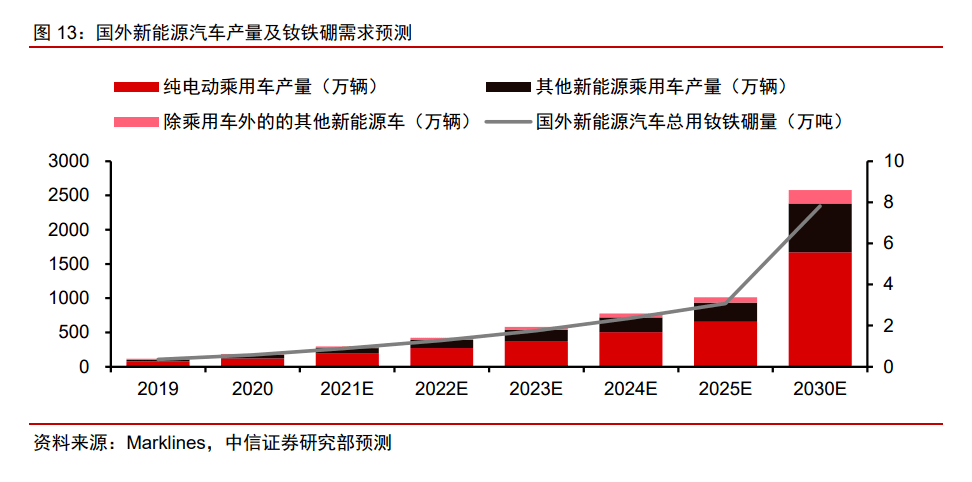

预计 2030 年海外新能源汽车产量达到 2578.4 万辆,约为 2020 年的 13.8 倍。2020 年海外新能源汽车产量达到 187 万辆,同比增长 63%。根据中信证券研究部汽车组预测, 2025 年海外新能源汽车产量将达到 1013 万辆,2021-2025 年 CAGR 为 36.1%,预计 2021 年新能源汽车产量为 295 万辆,2022 年产量为 422 万辆,2030 年产量达到 2578.4 万辆。假设纯电动乘用车、其他新能源乘用车(混合动力乘用车)、除乘用车外的其他新能源车 (商用车)单车用钕铁硼量分别为 3.4 kg、2.6 kg、10 kg,2030 年海外新能源汽车产量预计将带来 7.8 万吨的钕铁硼永磁材料消费量。

国内新能源汽车产销量持续保持强劲。2020 年,我国新能源汽车产量为 137 万辆, 同比提升 13.3%,我们预计 2021/2022/2023 年将突破 348/480/590 万辆,2021~2025 年 中国新能源汽车产量将保持 39.0%左右的 CAGR,预测 2025 年中国新能源汽车产量将达到 1300 万辆,2030 年达到 1950 万辆。按照纯电动乘用车、其他新能源乘用车(混合动 力乘用车)、除乘用车外的其他新能源车(商用车)单车用钕铁硼量同样分别以 3.4 kg、 2.6 kg、10 kg 计算,预计 2030 年中国新能源汽车产量将带来 6 万吨的钕铁硼永磁材料消 费量。

工业电机:政策支撑,需求新爆点

政策驱动下,稀土永磁电机的渗透率有望不断提升。工信部、市场监管总局于今年 11 月 22 日联合发布《电机能效提升计划(2021-2023 年)》,鼓励使用以稀土永磁电机为代 表的节能电机,扩大高效节能电机的绿色供给等,并提出到 2023 年,高效节能电机年产 量将达到 1.7 亿千瓦,在役高效节能电机占比达到 20%以上,实现年节电量 490 亿千瓦时, 相当于年节约标准煤 1500 万吨,减排二氧化碳 2800 万吨。

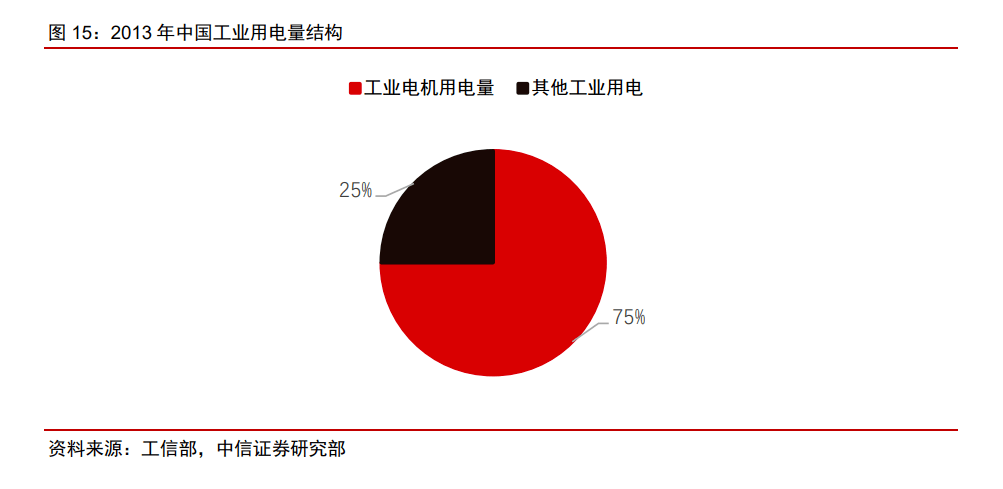

推进高效节能电机的替代将有力推动我国降低能耗、节约资源。据工信部《2013 年 工业节能与绿色发展专项行动实施方案》的数据,电机是我国工业领域耗电量最大的终端, 2013 年我国工业电机耗电量占工业用电总量的 75%,且运行效率低于国外先进水平十余 个百分点。若将电机能效提升 1 个百分点,每年可节约 260 亿度电。据工信部估算,全国 电机系统每年节电潜力 1300~2300 亿度,大约相当于 2~3 个三峡电站发电量。

工业电机未来有望成为稀土永磁第二大下游应用领域。据稀土行业协会数据,2018 年稀土永磁电机渗透率仅约为 4.33%。2019 与 2020 年均按照 4%的渗透率计算,分别对 应消耗钕铁硼约 0.82 和 0.91 万吨。假设 2023/2024/2025 年稀土永磁电机渗透率分别达 到 10%、15%、20%,钕铁硼单耗按 700 kg/MW 计算,分别对应 2.4/3.6/4.8 万吨钕铁硼 消费量。

风力发电:“双碳”发力,需求再启航

风力发电系统中最重要的部件就是作为核心的风力发电机,稀土永磁作为直驱永磁发 电机的关键金属原材料,将在碳中和驱动下需求不断提升。永磁风力发电机采取风机叶轮 直接驱动发电机旋转,相比传统的涡轮式风力发电机,取消了传动系统和变速箱,避免了 相关设备在运行中的故障和维护。同时,永磁风力发电机无励磁绕组,转子上也没有集电 环和电刷,结构简单、运行可靠。

变频空调:能效标准提升,渗透率逐年走高

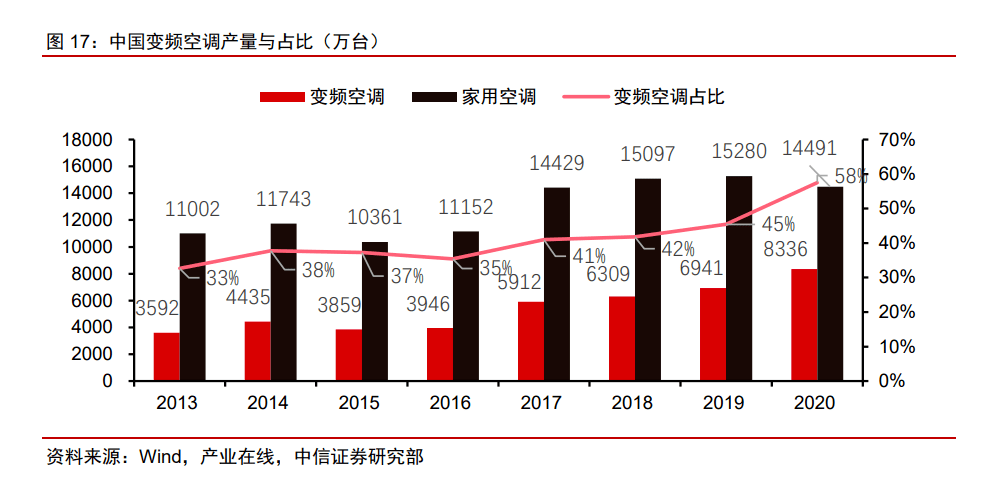

变频空调渗透率持续提升,进一步拉动钕铁硼消费。我国于 2020 年 7 月 1 日开始实 施《房间空气调节器能效限定值及能效等级》(GB 21455-2019),原标准下的三级定频以 及部分能效较差的三级变频等面临淘汰。根据产业在线数据,2020 年中国变频空调产量 为 8336.4 万台,家用空调产量持续占据全球 80%以上份额。按稀土行业协会公布的每台 变频空调所需磁材量为 0.1千克计算,2020年生产变频空调共需消耗稀土永磁材料约 8300 吨。2013-2020 年变频空调产量的 CAGR 为 12.78%,其占空调总产量的比例也从 2013 年的 32.65%提升至 2020 年的 57.53%。2021 年 1~10 月全国变频空调与家用空调产量分 别为 9011 与 13052 万台,变频空调占比约为七成。预计 2021/2022/2023 家用空调产量 的 CAGR 将维持在 4%左右,变频空调占比将达 70%/80%/90%,产量将达 1.1/1.3/1.5 亿 台,稀土永磁材料需求量将分别达到 1.10/1.30/1.52 万吨。

节能电梯:渗透率提升,全球需求或超万吨

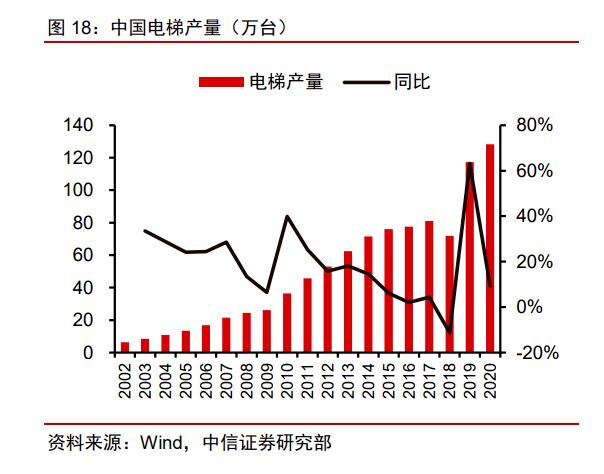

高性能稀土永磁材料是节能电梯核心部件。随着城市化的发展,电梯需求量越来越大, 在对宾馆、写字楼等的用电情况调查统计中,电梯用电量占总用电量的 17%~25%以上。电梯所采用的曳引机主要为永磁同步电机与传统异步电机,采用永磁同步主机的 VVVF 电 梯可以列入 A 级别,永磁同步电机的传动效率高、能耗低,而高性能钕铁硼永磁材料是节 能电梯曳引机的核心零部件。

节能电梯发展带动钕铁硼永磁材料需求。根据中国电梯协会显示,2019 年中国占据 了全球超过 70%的电梯制造业务,估算全球 2019 年电梯产量约为 168 万台。电梯招聘网 的数据显示,我国节能电梯产量占电梯总产量的比例已经从 2006 年的 30%增长到 2020 年的 85%左右。假设 2021/2022/2023 年中国电梯产量同比增速分别为 15%/5%/5%,节 能电梯占比分别为 86%/87%/88%,占全球比重约为 70%,预计全球节能电梯将消耗钕铁 硼量为 1.14/1.21/1.28 万吨。

消费电子:单机用量少,总出货量大

钕铁硼材料广泛应用于消费电子产品。钕铁硼永磁材料具有高磁能积、高压实密度等 特点,磁性能优异,符合消费电子产品的小型化、轻量化、轻薄化的发展趋势,被广泛应 用于音圈电机(VCM)、震动电机、摄像头、微型麦克风、微型扬声器、蓝牙耳机、传感 器应用和无线充电等手机功能器件。钕铁硼材料在手机、笔记本电脑中的单耗约为 2.5g 和 3g。预计 2021/2022/2023 年,智能手机与笔记本电脑出货量分别达到 13.2、13.5、13.7 亿台和 2.2、2.4、2.6 亿台,二者合计钕铁硼需求将达 0.40、0.41、0.42 万吨。

总需求测算:2030 年全球钕铁硼需求量将达 36 万吨以上

综合来看,在新能源汽车、风力发电、工业永磁电机及变频空调、消费电子等其他领 域的带动下,预计 2030 年全球钕铁硼需求量将达 36 万吨以上。1 kg 的钕铁硼分别对应:氧化镨钕=0.28*1.22 kg,氧化镝=0.02 kg,氧化铽=0.0126 kg。按照氧化镨钕、氧化镝、 氧化铽分别在稀土氧化物中占比 21%、4%、1%计算,且假设 2030 年前该比例基本维持 不变,则预计 2030 年对稀土氧化物需求达 18.3~71.1 万吨。

3 供给拐点:格局初显,上游集中度或持续提升

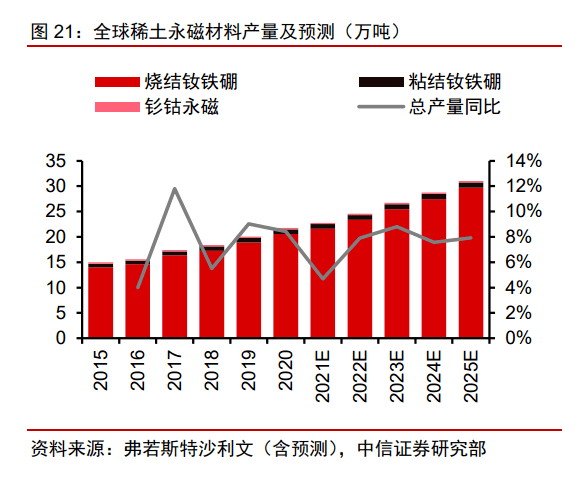

从全球的供给来看,根据弗若斯特沙利文的数据,全球稀土永磁材料 2020 年总产量 21.74 万吨,其中烧结钕铁硼 20.55 万吨,占比高达 94.5%。预计到 2025 年,稀土永磁 材料总产量和烧结钕铁硼产量将分别达到 31.02 和 29.67 万吨,2020~2025 年均复合增长 率分别为 7.4%和 7.6%。全球高性能钕铁硼永磁成品的产量从 2015 年的 3.5 万吨增长至 2020 年的 6.6 万吨,年均复合增长率达 13.4%。弗若斯特沙利文预测,到 2025 年,全球 高性能钕铁硼永磁成品的产量将达到 13 万吨,2020~2025 年均复合增长率达 14.4%。

稀土永磁格局初显,总产量稳步提升

相关问答 more +

微型齿轮减速电机常见故障及处理方法

微型齿轮减速电机不转或做低速运转时,雷奥哈德电机将为您专业解答如下:

调速电机的工作原理与调速方法

调速电机,又叫变速电机。它主要是通过一系列工作机制进行变速调整,最终节省能源,达到高效利用能源的结果。要了解其如何运作,需要先来了解下其工作原理与调速方法。

减速电机运转时转时停,异常如何解决?

当减速电机运转时转时停,雷奥哈德电机将为您专业解答如下:

减速电机方向与指定方向相反的方向运转,教您快速解决

减速电机方向与指定方向相反的方向运转,雷奥哈德电机在线为您解答如下:

减速电机异常发热(电机外壳温度超过90度),此现象我们如何解决?

减速电机异常发热(电机外壳温度超过90度),此现象我们如何解决?雷奥哈德减速电机为您在线解答如下:

齿轮减速机知识漫谈:它有哪些类型?

齿轮减速机是把大动力变成小动力的工具,主要是通过电力输出的或者燃料燃烧等产生的高速运转的力量通过其进行一定转力的减速,从而降低高动力产生的压力或者匹配相应的动力到适合的运转工具上。

全国服务热线:

全国服务热线:

分类

分类

400-1889-828

400-1889-828